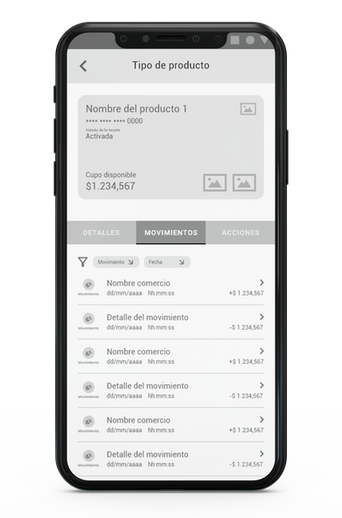

Módulo de

gestión de tarjetas

Proyecto de UX/UI orientado a simplificar la visualización y gestión de datos de tarjetas dentro de una app financiera, priorizando la comprensión de conceptos críticos y la toma de decisiones informadas por parte del usuario.

USER PERSONA

DEFINIENDO A NUESTRO USUARIO

32 Años

Soltera

Ingresos medios

Medellín/Colombia

Consumidora consciente

BIOGRAFÍA

Laura es una mujer organizada que administra tanto su negocio como sus finanzas familiares. Usa su tarjeta de crédito para compras online y pagos en cuotas. Aunque es ágil con apps, se frustra cuando la información no es clara. Busca simplicidad, transparencia y recordatorios que le den seguridad y control.

PERSONALIDAD

-

Responsable

-

Pragmática

-

Cautelosa

-

Orientada al control

GUSTOS

-

Café

-

Lectura

-

Música

-

Naturaleza

Laura Torres

ADMIN. EN TIENDA DE ROPA

"Quiero entender mis finanzas en segundos, no perder tiempo decifrando un montón de información innecesaria y confusa".

INTERESES

-

Compras Online

-

Facilidad en pagos digitales

-

Ahorro de tiempo

MOTIVACIONES

-

Controlar gastos

-

Información clara

-

Aprovechar descuentos

FRUSTRACIONES

-

Información poco clara

-

Dificultad para encontrar información

-

Temor a fraudes

INSIGHT

NECESIDADES CLAVE

DEL USUARIO

Para identificar necesidades y errores de uso, se realizaron entrevistas mixtas (moderadas y test de usabilidad) a cinco personas alineadas con el User Persona definido. Esto permitió identificar los insights clave que guiaron el diseño de mejoras en el módulo de tarjetas.

01

Claridad y comprensión

Entender de manera sencilla conceptos financieros como cupo total, cupo disponible, pago mínimo, intereses y fechas de corte/pago.

02

Transparencia en los movimientos

Identificar fácilmente cada transacción, distinguir entre compras confirmadas y pendientes, y comprender cargos adicionales o intereses.

03

Confianza y control

Tener una visión organizada y confiable de sus gastos mensuales que le permita planear pagos, evitar confusiones y tomar mejores decisiones financieras.

USABILIDAD EN ACCIÓN

CICLOS DE TESTO Y

MEJORA DEL PROTOTIPO

Una vez confirmadas las decisiones de diseño, es necesario pasar por ciclos de testeo y mejoras continuas, donde cada hallazgo permitirá ajustar la experiencia de forma precisa. Las pruebas se realizan bajo el siguiente protocolo:

01.

Definir objetivos y métricas

Hipótesis: “Los usuarios identificarán fechas clave y el estado de una transacción sin ayuda”.

KPI de test: tasa de éxito por tarea, tiempo por tarea, errores críticos, mis-taps/mis-clicks.

Criterios de salida: ≥90% éxito en “ver fecha de corte/pago” y “distinguir pendiente vs confirmada”.

Jerarquizar objetivos: Según el impacto que generan en el usuario y en el negocio.

02.

Protocolo de pruebas

Definir: Muestra (Tamaño, user persona), modalidad (Moderado, no moderado, mixto), herramientas (Prototipo + plataforma de testing Maze).

Establecer tareas clave realistas, como: Encontrar fecha de corte y fecha de pago / Revisar detalle de una compra e identificar si está pendiente o confirmada / Localizar y entender otros cargos e intereses.

Instrumentación: grabación de pantalla/audio, marcación de errores y comentarios verbales.

03.

Análisis y priorización de resultados

Matriz de analisis: Tarea×Participante con éxitos, bloqueos, citas y tiempos.

Identificación de satisfacción percibida: A través de escala SUS o rating rápido.

Matriz de priorización: Impacto×Esfuerzo, teniendo en cuenta la afectación de tareas centrales, la generación de costos extra o de métricas clave como retención o satisfacción.

04.

Iteración y validación

A/B testing: De forma guiada en las pantallas ajustadas, repitiendo tareas y comparando contra la línea case.

Éxito: Debe estar respaldado por una mejora estadísticamente relevante en éxito, tiempos y reducción de errores críticos.

Hallazgos y cambios: Documentación detallada (qué cambiamos, por qué, evidencia y pantallas afectadas).

RESULTADOS OBTENIDOS

CONCLUSIONES Y APRENDIZAJES CLAVE

El proyecto evidenció cómo un diseño centrado en el usuario, sumado a un proceso iterativo de investigación, pruebas y ajustes, genera experiencias financieras más claras, confiables y fluidas. La mejora continua permitió optimizar la jerarquía visual, reducir fricciones en los flujos y ofrecer soluciones más intuitivas, lo que se traduce en mayor satisfacción, confianza y fidelidad del usuario, aportando también valor estratégico al negocio.